五张图读懂:“拉低美元、推高黄金”的“五大拐点”

来源:市场资讯

来源:华尔街见闻

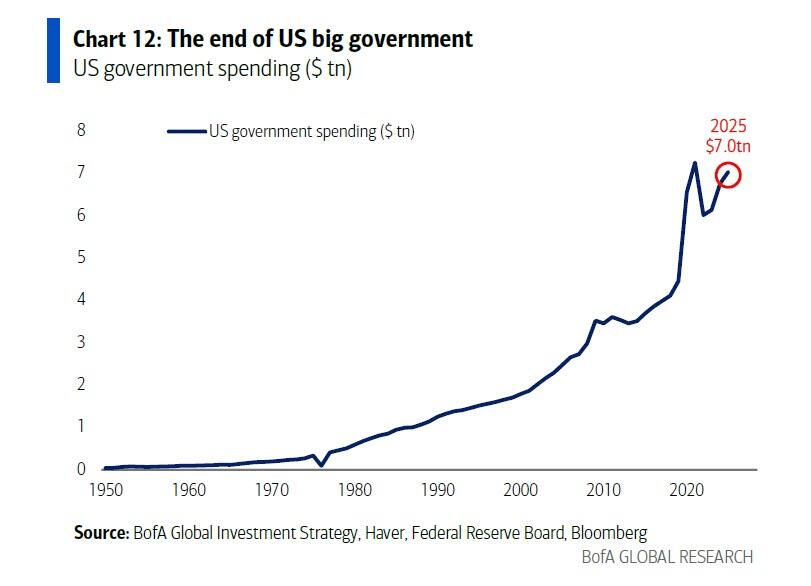

美国大政府时代终结、科技巨头从“领先”转向“滞后”、欧洲财政刺激启动、日本通缩时代终结、中国从出口转向消费——共同支持美元走弱的长期趋势。

美银首席投资官Michael Hartnett在最新《Flow Show》报告中提出,全球经济和投资格局正经历根本性变革,当前国际市场正面临五大结构性拐点——

美国大政府时代终结、科技巨头从“领先”转向“滞后”、欧洲财政刺激启动、日本通缩时代终结、中国从出口转向消费——它们共同指向一个明确趋势:美元将持续走弱。

最新资金流向数据已经开始验证这一转变趋势:黄金和债券吸引力上升,美国股票资金大规模流出,欧洲和新兴市场资金流入增加。

Hartnett认为,全球资产配置长期“押注美国例外论”、美国股票和美元的时代正在结束。通过五张关键图表,他清晰展示了这些全球拐点及其对未来投资格局的深远影响。

拐点一:美国大政府时代终结

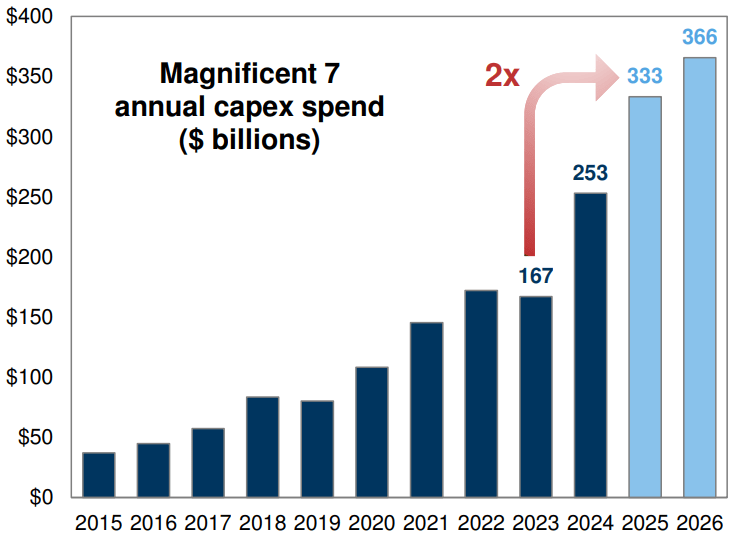

过去两年,美国股市领跑全球,而“Magnificent 7”科技股(苹果、微软、亚马逊、Alphabet、Meta、特斯拉和英伟达)又领跑美股。这些科技巨头在2024年12月达到标普500市值35%的峰值(较2023年1月的20%大幅上升)。

这些科技垄断巨头的热度在2024年12月达到平均65倍的市盈率高峰,主要受两个因素驱动:

然而,最近DeepSeek的技术突破带来了重要影响:

- 资金将从市值15万亿美元的美国“壮观七巨头”轮动至市值1.5万亿美元的中国“BATX”(百度、阿里巴巴、腾讯、小米)

- AI“小泡沫”破裂,预示着2025年超大规模AI/数据中心/电力支出将达到峰值(五大科技超大规模公司预计将占美国资本支出的20%,即3330亿美元)

美国新政府政策促使欧洲解决21世纪的三重依赖困境:出口、安全依赖美国、能源依赖俄罗斯。为应对这些挑战,欧洲正启动前所未有的财政刺激计划。

德国将引领欧洲财政刺激浪潮。过去75年,德国预算赤字平均仅占GDP的1.5%,但未来将飙升至GDP的4-5%,为未来4年1.1万亿美元的德国财政支出提供资金。

推动欧洲财政支出的关键催化因素包括:

- 德拉吉改革报告

- 俄乌冲突可能终结

- 基础设施更新需求

尤其值得注意的是欧洲军事支出即将大幅增加:2024年俄罗斯军事人员260万,美国210万,而法国仅23万,德国21.3万,英国21.1万。目前,德国每年670亿美元的国防支出仅相当于美国国防支出的7%,远低于1979年的18%峰值。

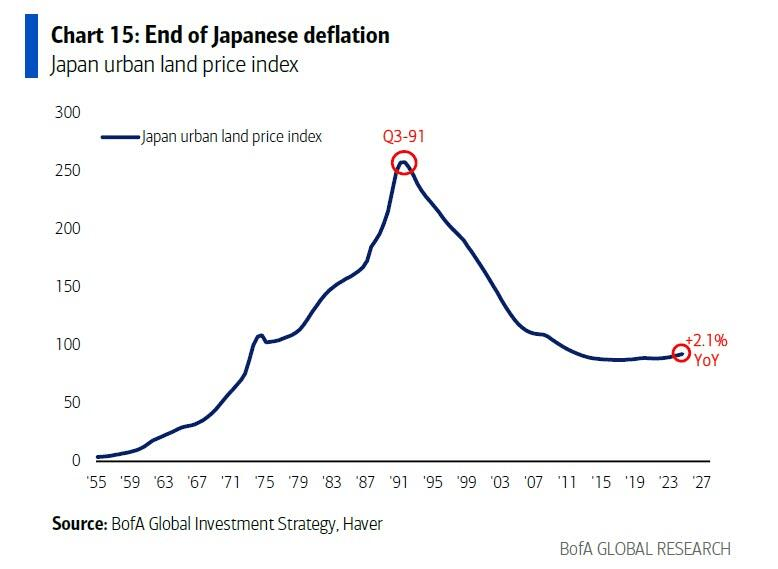

拐点四:日本通缩时代终结

中国经济正在加速从出口主导(20%的GDP)转向消费驱动的历史性转型,这将彻底重塑全球经济平衡。

当前,中国消费仅占GDP的40%(相比之下,印度和巴西为60%,美国高达80%)。中国经济政策正聚焦于通过三大途径推动消费支出增长:

- 资本市场改革

- 稳定房地产市场

- 2024年下半年相当于4.5%GDP(约8000亿美元)的政策刺激

Hartnett看好中国股市前景: